很多剛剛入門財務的人往往面對複雜的財務報表無從下手,而其實做財務報表分析只需要掌握【思路+內容+工具】這個公式就可以了,明確做報表分析的思路,然後知道自己做報表要分析哪些內容,確定分析指標,最後選擇一個好的報表開發工具得出最終的分析結果。

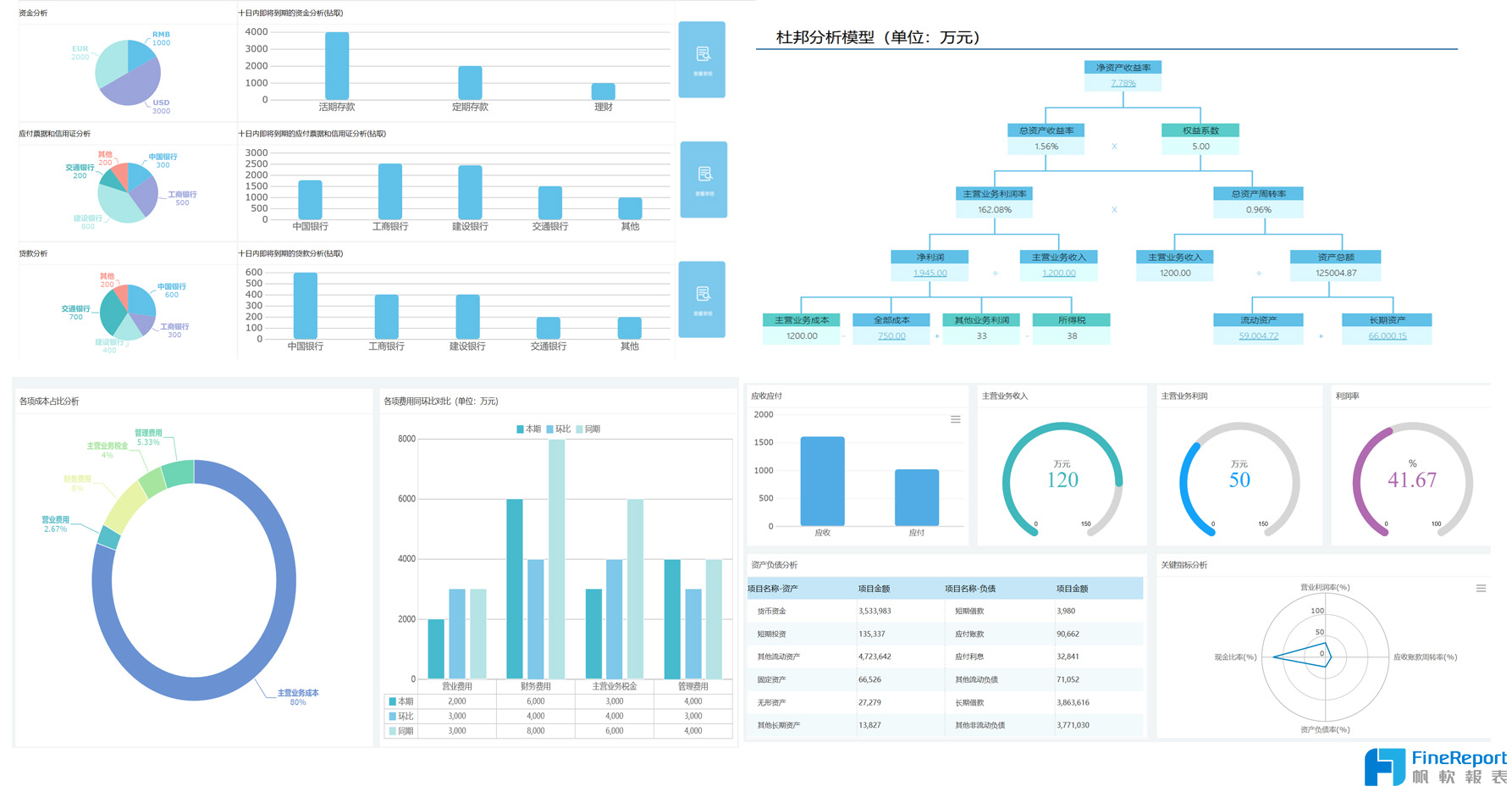

申明:本篇文章來自財務報表&分析知識園地。文中所有財務報表由FineReport報表軟體製作。FineReport提供各種財務報表內建模板,感興趣的話可以免費下載使用。

>>關於財務報表製作教程可以移步到:財務報表真不難!一張範本直接複用,碾壓上千Excel表

首先,讓我們看看財務報表是什麼?

財務報表是什麼

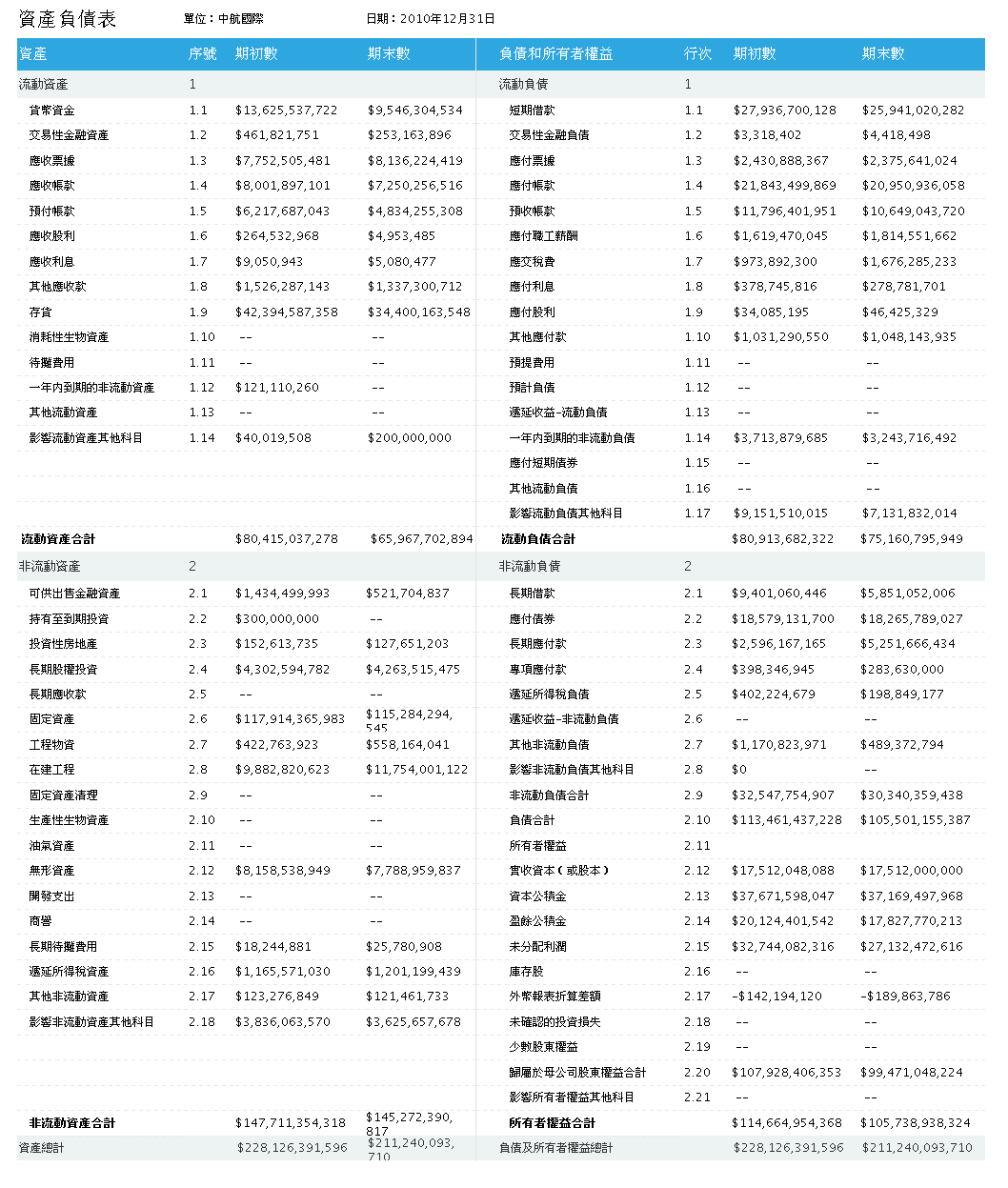

一套完整的財務報表包括資產負債表、利潤表、現金流量表、所有者權益變動表(或股東權益變動表)和財務報表附註。財務數據分析中通常以資產負債表、利潤表、現金流量表三張表為最基本也是最重要的數據表,稱為三大財務報表。

三大財務報表種類

企業的價值在於發展趨勢,需要深入揣摩、熟能生巧。而這與所處行業緊密相關,不能僅憑報表做出草率結論。

一、資產負債表

資產負債表主要是告訴我們在出報表的時刻公司資產負債情況如何,所以,報表關鍵是看出的時間,時間對這張報表的影響很大。最重要的一個“勾稽關係”就是資產等於負債加上權益。就是現在擁有的一切,不外乎來源於兩個方面,一個是本來就是自己的,另一個就是借來的,自己有的,再加上借來的,當然就是現在擁有的一切。在會計上,目前我擁有的一切,就叫資產,而借來的錢,就是負債,自己的,就叫權益。這就是資產負債表最重要的內部“勾稽關係”。

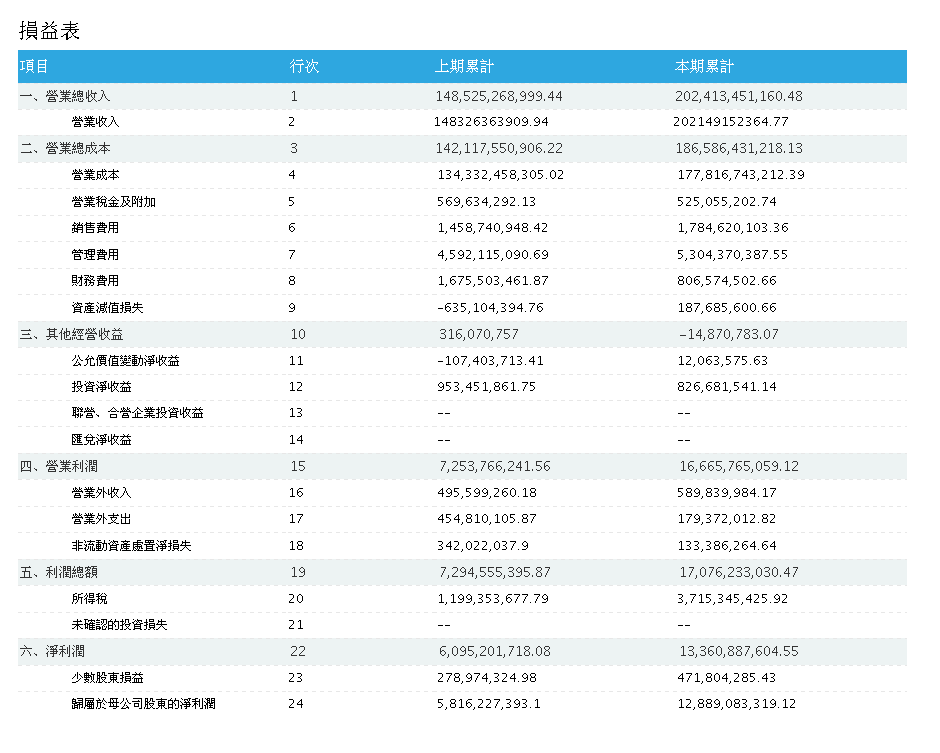

二、利潤表

利潤表或損益表,主要是告訴我們在一段時間裡,公司的損益情況,損益表關鍵一點,就是看這段時間有多長,一般是一個月,一個季度或一年的時間。在損益表裡,最重要的一個【勾稽關係】就是收入減去成本費用,等於利潤。

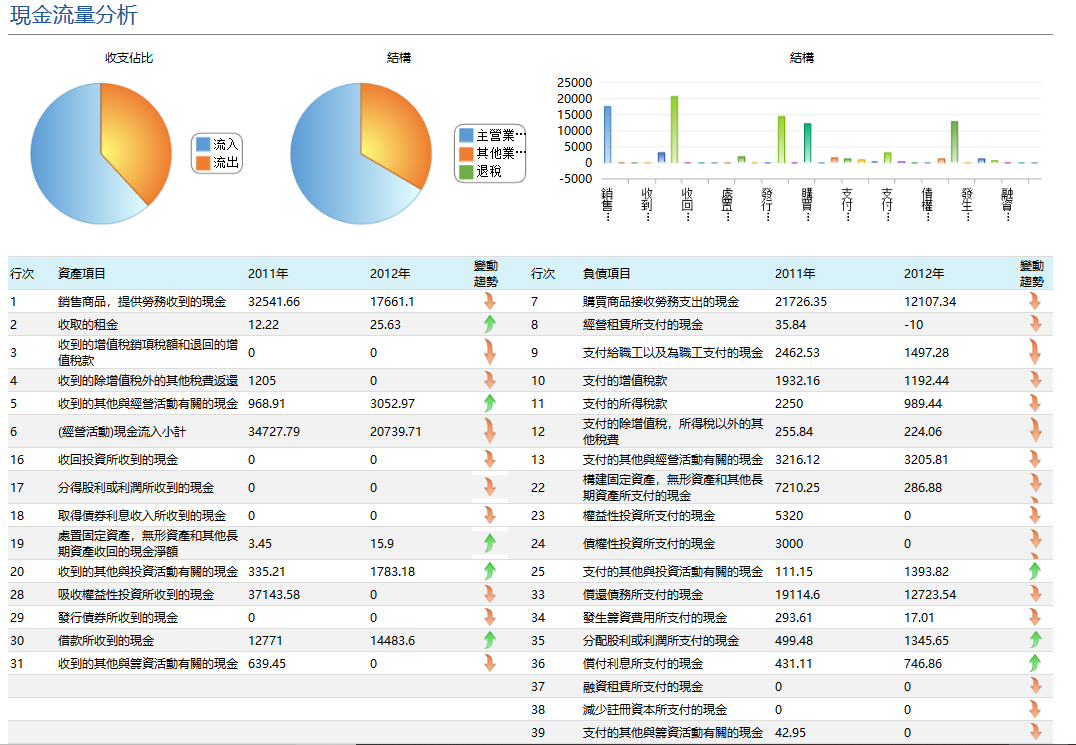

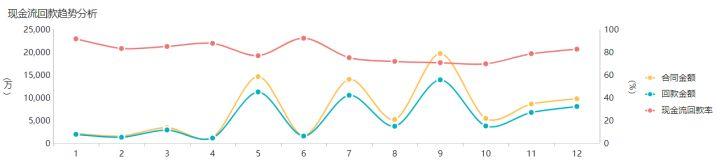

三、現金流量表

現金流量表,主要是告訴我們,在一段時間裡,這個公司收進了多少現金,付出去了多少現金,還餘下多少現金在銀行裡。這張報表的關鍵也是要看這段時間有多長了,這一點同利益表或損益表一樣。在這張表裡,最重要的一個【勾稽關係】就是流入的現金減去流出的現金,等於餘下的現金,這個關係也十分簡單,就不用多解釋了。

這是從大的層面上來說,報表分析是很簡單的,因為畢竟是表內的關係,一般是一些加加減減,然後匯總,只要明白各個項目內的加減關係,同時計算沒有什麼問題,一般不會出什麼錯。但也不要小看這些表內【勾稽關係】,特別是資產負債表裡的那個【勾稽關係】,就是資產等於負債加權益,這個是會計的一個核心原理之一。

財務報表怎麼做

如果資料量沒有大到用到資料庫,excel就能勝任,當然如果會寫VB的話,excel也能連資料庫。

但如果涉及到資料庫,比較推薦專業的財務報表系統,比如FineReport,不僅能提高財務管理能力,還能透過自動化報表等功能,將財務人員從重複性的工作中脫身。

也許有人會問,一般的企業都有財務系統了,裡面有日常常用的報表,為什麼還要上報表系統?

財務系統中的報表是基於歷史需求而做的,現有的報表分析方式不能滿足業務需要,更不要說經歷了多年業務的變化,財務系統中的報表往往會用不上,所以報表系統勢在必行。

財務報表可以說是最複雜的報表了,分析維度多,資料來源複雜,在處理上需要更多的精力。為此,FineReport獨創了3種報表模式:

- 普通報表:適用於同一報表包含多塊區域用於展示不同內容,解決各種計算需求

- 聚合報表:適用於不規則報表,不需要合併單元格,各模組獨立

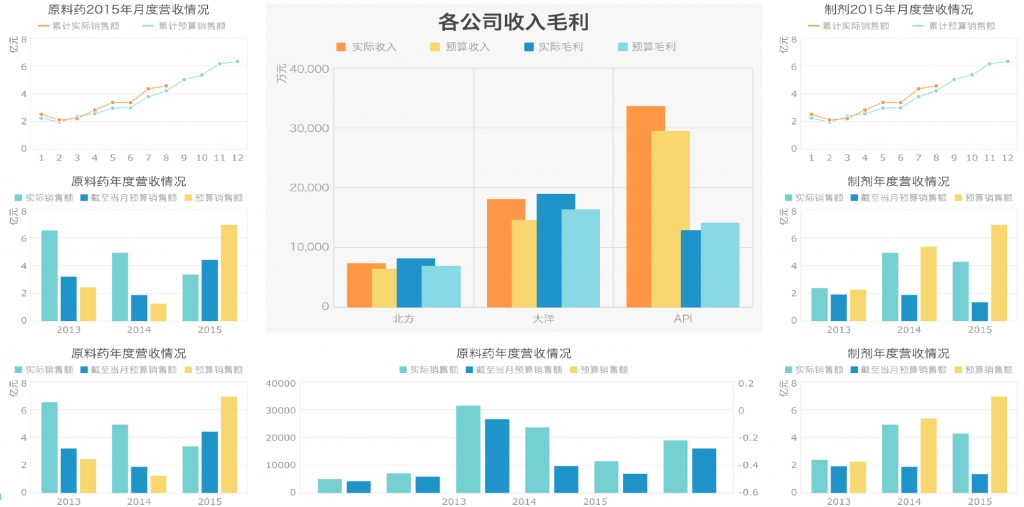

- 決策報表:視覺化dashboard,適用於全面的財務分析和展示

和別的報表工具不同,FineReport的設計器非常容易上手,使用起來和Excel一樣,連線資料來源取數之後,做好規劃佈局,拖拽就能產生報表。

在FineReport中,財務報表的製作有幾個步驟:

1、連線資料來源。FineReport可以連線多種資料來源,資料不再是孤島,連線過程不需要寫很多程式碼,只需簡單的sql即可,小白操作。

2、財務三大表:利潤表、資產負債表、現金流量表是最常用到的,FineReport裡提供了財務報表模板,可以直接套用

3、設計報表結構,放入資料:設定標題、行和列屬性,並放入相應的資料、公式等。可以自定義公式,也可以直接使用finereport提供的求和、平均、環比等公式,比Excel簡單,大大提高了工作效率。

那麼,有了財務報表怎麼做分析呢?

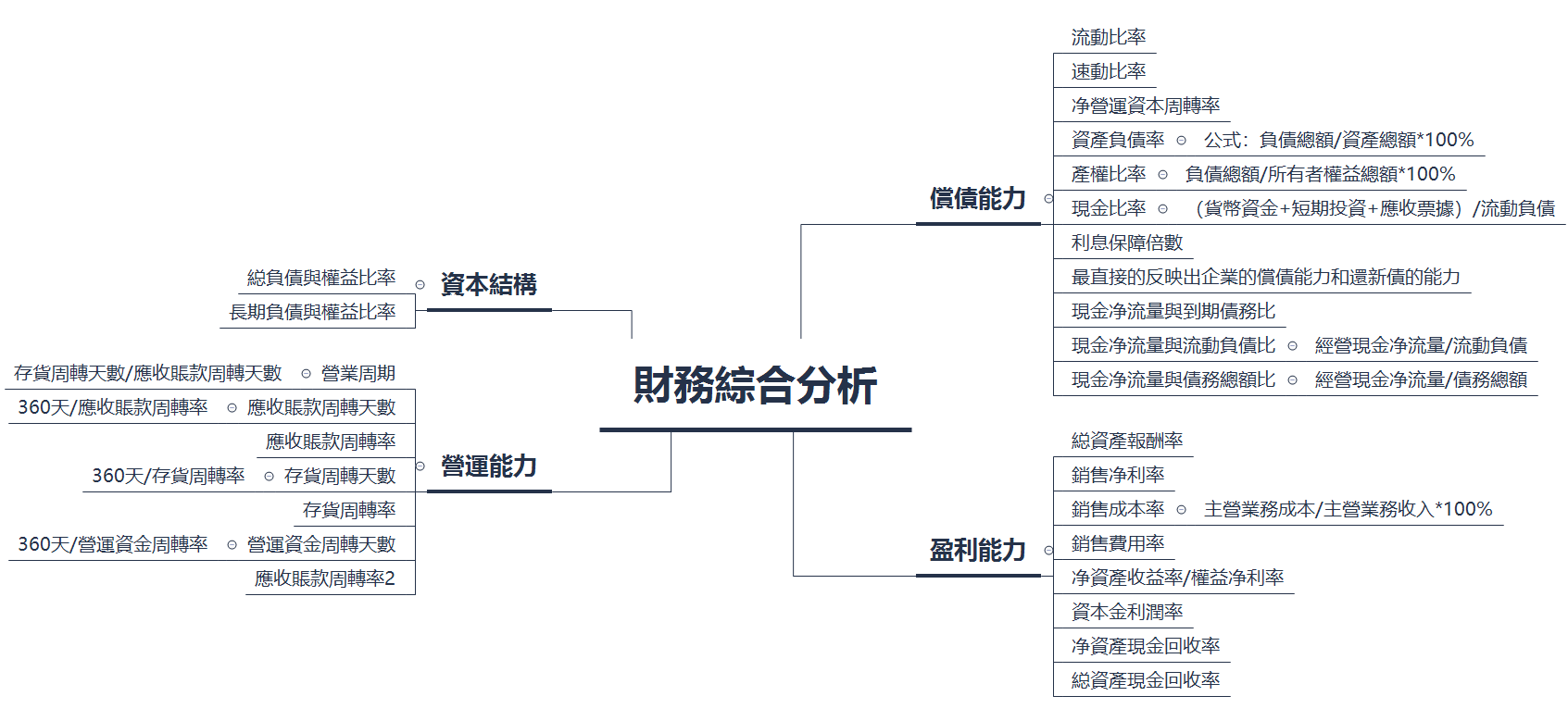

財務報表分析的目的

首先,我們需要明確,財務報表分析的目的。不同人做財務分析有不同的目的,但共同的目的都是希望從財務報表中獲得對其經濟決策有用的資訊。因此做財務報表分析的物件就三個,財務狀況、經營成果和現金流量,基於此,我們需要做的償債能力分析、盈利能力分析、營運能力分析,構成了財務報表分析的大致框架。

例如,企業主管部門、母公司和財政部門重點分析檢查企業有關資源的配置,有關財經政策、財經紀律和財經制度的遵守情況以及資本保全和增值情況;

投資者重點分析檢查企業盈利能力、營運能力和資金使用的效益,瞭解投資報酬和投資風險;

債權人重點分析企業償債能力,評價企業財務安全(風險)程度等等。

從企業內部管理的不同要求考慮,財務報表分析的內容十分廣泛,既要説明報表使用者總結、評價企業財務狀況和經營成果,又要為報表使用者進行經濟預測和決策提供可靠的依據。

財務報表怎麼分析?

一、基本思路

- 捕捉:報表各項目的具體資料只是表面,結構(各種比率或指標)是骨架,趨勢是核心。結構比數值重要,而趨勢比結構重要。

- 對比:財務報表只有透過對比式閱讀才有意義,通常情況下至少要橫比三家縱比三年才能得出相對科學的結論。

- 掌握:各種會計原則都有天然的局限,不能迷信或局限於報表分析,不妄下結論。

二、分析方法

結構分析

A. 檢查報表的各種鉤稽關係,這是基本功。

B. 做報表結構的橫向對比,找出與同行之間的重大指標差異並分析原因。比較重要的指標是毛利率、淨利率、∑經營活動現金流/∑銷售收入、銷售收入/固定資產、流動資產/非流動資產、存貨/固定資產、負債/總資產,等等。不必拘泥於教科書上的經典指標,甚至可根據行業特性自創比率,一切奧妙存乎於心。

結構差異列出之後,要從競爭力、產品細分、商業模式、規模、地域等方面進行推理,若找不出合理原因則有理由懷疑報表的真實性。

趨勢分析

趨勢分析的重要內容是資產、收入和利潤。

資產的增加主要分析是來源於負債還是權益(盈利或股東投入),此外還要重點關注各資產科目的比例變化,這往往體現了企業的模式變化。

收入的增加主要分析是來源於合併範圍擴大還是自身經營擴張,重點關注毛利率和市場佔有率的變化。總體來說,在毛利率較小波動的前提下市場佔有率逐步增長才是最可靠最有持續性的情形,除此之外都要認真分析。

利潤的增加要綜合資產與收入的增長作邏輯推理,但利潤系經過若干加減之後處於報表末尾,客觀性最弱,要深入理解權責發生制的缺陷與漏洞之後辨證看待。

附錄:財務報表分析指標

1、流動比率

流動比率=流動資產/流動負債

一般認為,流動比率若達到2倍時,是最令人滿意的。若流動比率過低,企業可能面臨著到期償還債務的困難。若流動比率過高,這又意味著企業持有較多的不能贏利的閒置流動資產。使用這一指標評價企業流動指標時,應同時結合企業的具體情況。

2、速動比率

速動比率又稱酸性實驗比例,是指速動資產占流動負債的比率,它反映企業短期內可變現資產償還短期內到期債務的能力。速動比率是對流動比率的補充。計算公式如下:

速動比例=速動資產/流動負債

速動資產是企業在短期內可變現的資產,等於流動資產減去流動速度較慢的存貨的餘額,包括貨幣資金、短期投資和應收賬款等。一般認為速動比率1:1是合理的,速動比率若大於1,企業短期償債能力強,但獲利能力將下降。速動比率若小於1,企業將需要依賴出售存貨或舉借新債來償還到期債務。

3、現金比率

現金比率是企業現金同流動負債的比率。這裡說的現金,包括現金和現金等價物。這項比率可顯示企業立即償還到期債務的能力,其計算公式為:

現金比率=現金/流動負債

4、 資產負債率

資產負債率,亦稱負債比率、舉債經營比率,是指負債總額對全部資產總額之比,用來衡量企業利用債權人提供資金進行經營活動的能力,反映債權人發放貸款的安全程度。計算公式為:

資產負債率=(負債總額/資產總額)X100%

一般認為,資產負債率應保持在50%左右,這說明企業有較好的償債能力,又充分利用了負債經營能力。

獲得帆軟最新動態:數據分析,報表實例,專業的人都在這裡!加入FineReport臉書粉絲團!

財務分析報表相關文章:

喜歡這篇文章嗎?歡迎分享按讚,給予我們支持和鼓勵!